Аналитическая компания озвучивает динамику в цифрах и определяет систему координат для измерения рынка

Прежде чем говорить об украинском рынке серверов и его состоянии, с точки зрения IDC, следует определиться с терминологией. IDC считает серверами только те системы, которые были выпущены, предложены заказчикам и реализованы как серверы. Т.е. речь идет о системах полностью готовых к использованию.

Андрей Головных, аналитик IDC |

Безусловно, в нашей стране существует достаточно большой парк серверных систем, которые были самостоятельно собраны заказчиками (ИТ-службами предприятий). Эти устройства (IDC классифицирует их как “самосбор”) могут замечательно справляться со своими задачами, но когда мы говорим о рынке серверов, то и оперировать следует рыночными категориями — продукт, продавец и покупатель.

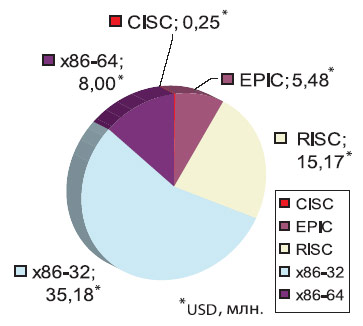

По оценкам IDC, на текущий момент доля “самосбора” составляет от 4–5% в классе систем на базе процессоров Intel Xeon до 13–15% — в сегменте Pentium 4. При этом объем рынка традиционных серверов на платформе x86 (или PC-серверов) в прошлом году составил более 13 тыс. шт. (рост около 9%). Кроме того, в Украине в 2005 г. были реализованы 333 системы с процессорами не-х86 архитектуры (CISC, EPIC, RISC).

Именно в этой области наблюдались в прошлом году наиболее яркие изменения. Пожалуй, наиболее существенное из них — это резкое изменение динамики рынка систем на базе архитектуры EPIC. За 2005 год было продано 45 систем на этой платформе — что в сравнении с 7 системами 2004 года не просто количественный рост, а качественный прорыв. Продолжительные усилия Intel по продвижению процессоров Itanium 2 — в том числе созданные несколько лет назад центры компетенции на базе украинских компаний — наконец принесли весомые плоды. Ранее серьезной проблемой было недостаточное число оптимизированных под платформу EPIC СУБД и корпоративных приложений, однако изначально было ясно, что это лишь вопрос времени. Характерно, что средняя стоимость EPIC-системы в 2005 году также выросла с $50 тыс. до $120 тыс., что косвенно свидетельствует об использовании систем с процессорами Itanium 2 в крупных проектах “на первых ролях”. Рост продаж систем EPIC не уникален для Украины. Если использовать в качестве базы для сравнения рынки Центральной и Восточной Европы, то там ситуация сходная (хотя и не столь яркая) — 46,2 % годового прироста в сегменте EPIC при суммарном росте объема продаж серверов 26,8 %.

Доходы от продаж в 2005 году по платформам |

Прошедший год был отмечен единичной продажей в достаточно экзотическом для нас сегменте CISC-систем. Речь идет о мейнфреймах и мини-компьютерах IBM. В 90-х годах отдельные украинские банки приняли решение строить свои ИТ-системы на решениях IBM (речь идет, в частности, о мини-компьютерах AS/400 и СУБД DB2) . Кроме того, часть представительств транснациональных компаний также приобретала эти системы, поскольку техника IBM в этих компаниях является корпоративным стандартом. Приобретенные в те времена системы успешно работают и по сей день. И поскольку для радикальной смены корпоративной ИТ-платформы должны быть весьма веские причины, расширение бизнеса или замена систем с наиболее длительным сроком службы будет и в следующие годы генерировать единичные продажи в сегменте CISC.

На фоне общего спада продаж систем x86 (причины все те же — общее снижение активности в государственном и корпоративном сегментах) продажи систем x86-64 стремительно росли. Впрочем, в абсолютном исчислении речь шла о небольших объемах — менее 2000 серверов. Тем не менее, весьма существенно, что 64-разрядными стали не только серверные процессоры Intel Xeon и AMD Opteron, но и “настольные” Intel Pentium 4. Последние широко используются в файл-серверах начального уровня, а также в DNS-, почтовых и веб-серверах с небольшой нагрузкой, и можно ожидать, что в 2006 году большая часть проданных в Украине серверов x86 будет поддерживать 64-разрядные расширения x86 — просто потому, что прежних 32-разрядных процессоров в канале уже не будет (исключение составляет серверные процессоры Intel на мобильном ядре Intel Core Duo). Так или иначе, вне зависимости от реальной востребованности расширенной адресации памяти и прочих 64-разрядных преимуществ, в сегменте серверов начального уровня за пару лет доля x86-32 сойдет на нет.

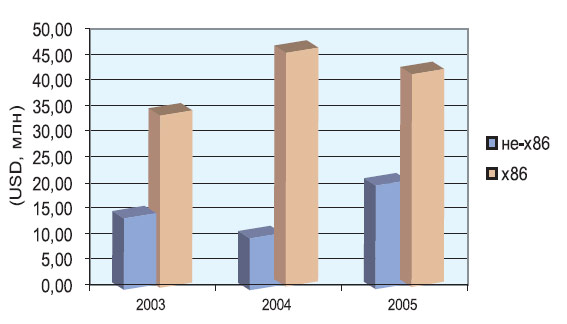

Доходы от продаж серверов в 2003–2005 годах |

Второй факт — минимальный рост продаж Windows-серверов (6,1% в сравнении с 2004 годом) и падение доходов от продаж в этом сегменте. Вряд ли можно считать это тенденцией — это лишь отражение спада в продажах систем x86 в 2005 году. Об этом свидетельствуют данные за 2005 год по Центральной и Восточной Европе, где в отсутствие проблем, характерных для нынешнего украинского рынка, продажи Windows-серверов устойчиво росли (26,6 %).

Другое дело, что на этом фоне в поставках систем с предустановленной Linux наблюдался устойчивый рост (21% по числу систем и 16,4% в доходах от продаж). Впрочем, корреляции между итогами года по Windows и Linux нет — Linux давно занял свою отдельную нишу интернет/БД-серверов, которую делит с BSD-системами и в которой конкуренция со стороны Windows практически отсутствует. В той же Центральной и Восточной Европе тенденция роста продаж Linux-систем более выражена (рост 46 % по числу поставленных систем и 39 % в доходах от продаж).

В остальном неожиданностей нет. Несколько упала доля доходов (–10%) от систем с Novell NetWare (при этом число поставленных серверов в сравнении с 2004 годом практически не изменилось). Здесь поставки сводятся к пополнению и модернизации парка серверов в тех компаниях и организациях, которые имеют большую установленную базу Netware и, что существенно, используют службу каталогов Novell. Стимулы к переходу на альтернативную ОС в этой ситуации минимальны. Нужно отметить, что украинские пользователи более консервативны — у западных соседей объемы поставок систем с Novell NetWare сокращаются более быстрыми темпами (–19%), хотя нужно понимать, что это не обязательно означает отказ клиентов от Novell (компания сейчас продвигает не столько NetWare, сколько свои middleware-продукты, но под платформу Linux).

Каковы перспективы серверного рынка в 2006 году? В целом, негативные факторы, сдерживавшие развитие корпоративного и государственного сегментов, продолжают действовать и сейчас — вспомним, что до сих пор не сформирована правящая коалиция в парламенте, во втором полугодии есть реальная перспектива существенного повышения цен на поставляемый из-за рубежа природный газ, растет дефицит госбюджета. Проблемой, возможно, будут и принятые недавно поправки к закону “О закупке товаров, работ и услуг за государственные средства”, которые серьезно усложняют правила игры на тендерном рынке.

Тем не менее, в целом прогноз на 2006 год положительный. По нашим оценкам, рост украинского рынка серверов в количественном исчислении составит около 20 %.

Можно надеяться, что будет частично реализован отложенный спрос на большие проекты в металлургии, горнодобывающей, химической и обрабатывающей промышленности. Не последнюю роль в генерации продаж тяжелых серверов Enterprise-класса в 2006 году будут играть пришедшие в Украину крупные зарубежные банки, а также лидеры и новые игроки украинского телекоммуникационного рынка.

Андрей Головных, аналитик киевского офиса IDC